Wielu moich klientów, poszukując sposobów na poprawę swojej zdolności kredytowej, natrafia na pojęcie „czyszczenia BIK”. To potoczne określenie, które budzi wiele nadziei, ale też generuje sporo nieporozumień. Z mojego doświadczenia jako eksperta finansowego wynika, że kluczowe jest zrozumienie, co tak naprawdę można, a czego nie można zrobić z wpisami w Biurze Informacji Kredytowej. W tym artykule wyjaśnię faktyczne możliwości i przedstawię praktyczny przewodnik, jak samodzielnie i bezpiecznie działać, aby poprawić swoją historię kredytową. Obalimy mity i skupimy się na realnych, zgodnych z prawem rozwiązaniach.

Czyszczenie BIK: co można usunąć, by poprawić swoją historię kredytową?

- Nie da się całkowicie "wyczyścić" BIK na życzenie, ale możliwe jest usunięcie lub korekta niektórych danych.

- Pozytywne wpisy (kredyty spłacone w terminie) można usunąć po cofnięciu zgody, ale zazwyczaj nie jest to zalecane, chyba że dotyczą chwilówek.

- Negatywne wpisy z opóźnieniami do 60 dni można usunąć po spłacie zadłużenia i cofnięciu zgody.

- Wpisy z opóźnieniami powyżej 60 dni są przetwarzane przez bank przez 5 lat od spłaty i nie można ich usunąć wcześniej, jeśli bank dopełnił obowiązku informacyjnego.

- Błędne lub nieaktualne dane w BIK można skorygować, składając wniosek do instytucji, która je przekazała.

- Firmy oferujące "czyszczenie BIK" często wykonują czynności, które możesz zrobić samodzielnie i bezpłatnie.

Czyszczenie BIK co to jest i czy całkowite wymazanie historii jest możliwe?

Kiedy mówimy o „czyszczeniu BIK”, zazwyczaj mamy na myśli działania mające na celu usunięcie niekorzystnych wpisów z naszej historii kredytowej. Jednak w świetle Prawa bankowego, a dokładnie art. 105a, nie jest to proces polegający na całkowitym wymazaniu danych na życzenie. BIK gromadzi informacje o naszych zobowiązaniach kredytowych, zarówno tych spłacanych terminowo, jak i tych z opóźnieniami. Obietnice niektórych firm, że są w stanie „całkowicie wyczyścić BIK” i usunąć wszelkie ślady przeszłości, są często nierealne. Wynika to z faktu, że banki i instytucje pożyczkowe mają prawo przetwarzać niektóre dane przez ściśle określony czas, niezależnie od naszej woli, jeśli spełnione zostały warunki prawne. Moje doświadczenie pokazuje, że zrozumienie tych ograniczeń jest kluczowe, aby nie paść ofiarą nieuczciwych praktyk.

W BIK rozróżniamy dwa rodzaje wpisów: pozytywne i negatywne. Pozytywne wpisy to te, które świadczą o naszej rzetelności terminowo spłacone kredyty, pożyczki czy limity. Dla banków i innych instytucji finansowych są one cennym atutem, budującym naszą wiarygodność kredytową i zwiększającym szanse na uzyskanie kolejnego finansowania. To sygnał, że jesteśmy odpowiedzialnymi kredytobiorcami.

Z kolei negatywne wpisy to informacje o opóźnieniach w spłacie zobowiązań. Nawet niewielkie poślizgnięcia mogą obniżyć nasz scoring BIK i utrudnić dostęp do nowych produktów kredytowych. Banki bardzo dokładnie analizują ten aspekt, ponieważ dla nich jest to wskaźnik ryzyka. Im więcej negatywnych wpisów, tym większe ryzyko dla instytucji, a tym samym mniejsza nasza zdolność kredytowa.

Jakie wpisy w BIK możesz legalnie usunąć i jak skorzystać ze swoich praw?

Pozytywne wpisy, czyli te dotyczące kredytów spłaconych w terminie, są przetwarzane w BIK na podstawie Twojej zgody, którą zazwyczaj wyrażasz przy podpisywaniu umowy kredytowej. Po całkowitej spłacie zobowiązania masz prawo tę zgodę cofnąć. Wówczas dane te stają się niewidoczne dla banków oceniających Twoją zdolność kredytową. Zastanawiasz się, czy warto to robić? Zazwyczaj odradzam usuwanie pozytywnych wpisów, ponieważ to one budują Twoją wiarygodność i zwiększają szanse na przyszłe kredyty. Wyjątkiem mogą być na przykład spłacone chwilówki. Niektóre banki mogą je negatywnie postrzegać, nawet jeśli zostały spłacone terminowo, interpretując je jako sygnał o potencjalnych problemach z płynnością finansową. W takim przypadku cofnięcie zgody może być korzystne.

Masz również prawo do żądania korekty lub usunięcia danych, które są błędne lub nieaktualne. Może to dotyczyć na przykład nieprawidłowej kwoty zadłużenia, statusu kredytu, który został już spłacony, czy błędnych danych osobowych. Wniosek w tej sprawie należy złożyć nie do BIK, lecz bezpośrednio do instytucji finansowej (banku, firmy pożyczkowej), która przekazała te dane. To ona jest ich administratorem. Bank ma 30 dni na rozpatrzenie Twojej reklamacji i dokonanie stosownych poprawek. Jeśli tego nie zrobi, możesz podjąć dalsze kroki prawne.

Przeczytaj również: Niski BIK to nie koniec świata! Popraw swój scoring krok po kroku

Tych wpisów nie usuniesz przed czasem kiedy musisz uzbroić się w cierpliwość?

Kluczową kwestią, która budzi najwięcej pytań, są opóźnienia w spłacie zobowiązań. Jeśli opóźnienie w spłacie kredytu przekroczyło 60 dni, a bank dodatkowo poinformował Cię o zamiarze przetwarzania tych danych bez Twojej zgody w ciągu 30 dni od wystąpienia opóźnienia, to niestety, ale bank ma prawo przetwarzać te informacje przez 5 lat od momentu całkowitej spłaty zadłużenia. Wcześniejsze usunięcie takiego wpisu jest w zasadzie niemożliwe, chyba że bank nie dopełnił wspomnianego obowiązku informacyjnego. To jest bardzo ważny niuans, na który zawsze zwracam uwagę moim klientom brak dopełnienia obowiązku informacyjnego przez bank może być podstawą do skutecznego wnioskowania o usunięcie danych.

Zatem, jeśli miałeś poważne opóźnienia, które zostały zgłoszone zgodnie z prawem, musisz po prostu uzbroić się w cierpliwość. Po upływie wspomnianych 5 lat od spłaty zadłużenia, wpisy te powinny zniknąć z BIK automatycznie. Nie musisz podejmować żadnych dodatkowych działań, choć zawsze warto to zweryfikować, pobierając aktualny raport.

Warto podkreślić, że to instytucja finansowa (bank, firma pożyczkowa) jest administratorem Twoich danych i to do niej należy kierować wszelkie wnioski dotyczące ich przetwarzania, korekty czy usunięcia. BIK jest jedynie podmiotem, który te dane gromadzi i udostępnia. Dlatego też, składanie wniosków bezpośrednio do BIK w sprawie usunięcia czy korekty danych jest nieskuteczne.

Samodzielne czyszczenie BIK krok po kroku praktyczny przewodnik

Samodzielne działanie jest najskuteczniejszym i najbezpieczniejszym sposobem na zarządzanie swoją historią kredytową. Oto jak to zrobić krok po kroku:

-

Pobieranie raportu BIK: To absolutna podstawa. Bez raportu nie wiesz, co jest w Twojej historii. Masz dwie opcje:

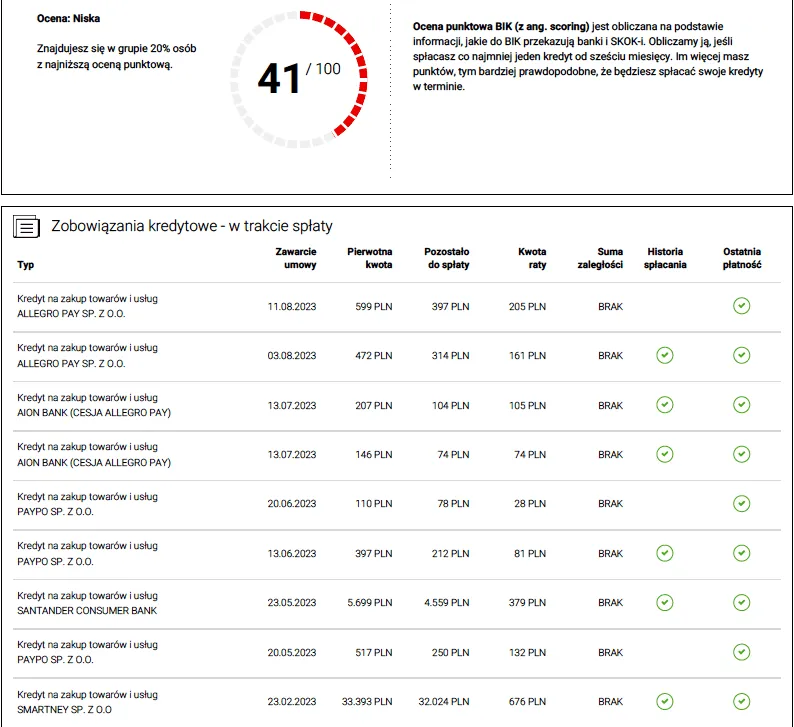

- Płatny Raport BIK: Jest najbardziej szczegółowy i zawiera scoring BIK. Kosztuje kilkadziesiąt złotych i jest dostępny od ręki. Polecam go, jeśli chcesz dokładnie przeanalizować swoją sytuację.

- Bezpłatna kopia danych: Masz prawo do jej pobrania raz na 6 miesięcy. Jest mniej szczegółowa niż płatny raport, ale zawiera wszystkie Twoje dane.

-

Analiza kluczowych sekcji:

- Terminowość spłat: Sprawdź, czy wszystkie opóźnienia są prawidłowo odnotowane i czy te, które nie przekroczyły 60 dni, są widoczne po spłacie.

- Status zobowiązań: Upewnij się, że spłacone kredyty mają status „zakończony” lub „spłacony”.

- Dane osobowe: Zweryfikuj, czy Twoje dane są poprawne.

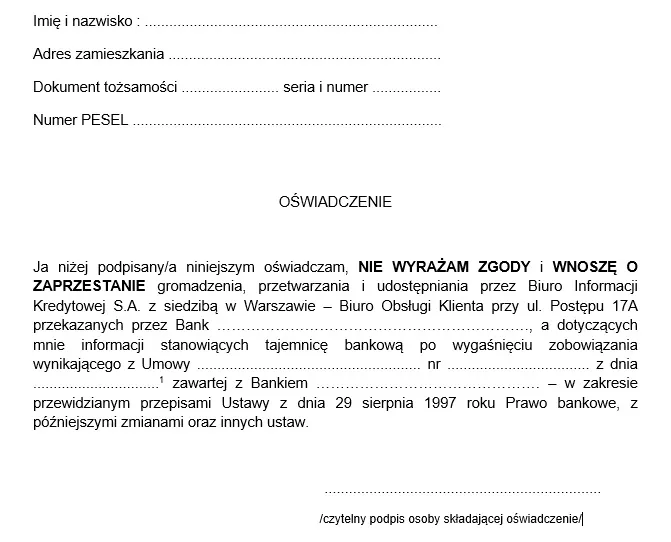

Gdy już zidentyfikujesz wpisy, które chcesz usunąć lub skorygować, czas na przygotowanie wniosku. Pamiętaj, że wniosek kierujesz do banku lub firmy pożyczkowej, która przekazała dane do BIK.

-

Przygotowanie wniosku:

- Dane osobowe: Imię, nazwisko, adres, numer PESEL.

- Numer umowy kredytowej/pożyczkowej: Precyzyjnie określ, którego zobowiązania dotyczy wniosek.

-

Podstawa prawna żądania:

- W przypadku pozytywnych wpisów (np. spłaconych chwilówek): powołaj się na prawo do cofnięcia zgody na przetwarzanie danych po spłacie zobowiązania (zgodnie z art. 105a ust. 3 Prawa bankowego).

- W przypadku błędnych/nieaktualnych danych: powołaj się na prawo do żądania sprostowania lub usunięcia danych niezgodnych ze stanem faktycznym (zgodnie z art. 105a ust. 4 Prawa bankowego oraz art. 16 RODO).

- Jasne określenie żądania: Napisz, czy żądasz usunięcia danych, czy ich korekty i dlaczego.

Co zrobić, jeśli bank odmówi? Nie poddawaj się od razu. Masz prawo do złożenia odwołania od decyzji banku. Jeśli to nie przyniesie skutku, możesz zwrócić się o pomoc do Rzecznika Finansowego, który oferuje bezpłatne wsparcie w sporach z instytucjami finansowymi. W ostateczności pozostaje droga sądowa, choć zazwyczaj jest to rozwiązanie dla bardziej skomplikowanych i uzasadnionych przypadków, np. gdy bank ewidentnie nie dopełnił obowiązku informacyjnego.

Uwaga na oszustów jak rozpoznać nieuczciwe firmy oferujące "czyszczenie BIK"?

Niestety, rynek „czyszczenia BIK” przyciąga również wiele nieuczciwych firm, które żerują na niewiedzy i desperacji osób z problemami kredytowymi. Moje doświadczenie pokazuje, że należy zachować szczególną ostrożność. Oto typowe sygnały ostrzegawcze, na które powinieneś zwrócić uwagę:

- Obietnice niemożliwego: Firma gwarantuje całkowite usunięcie wszystkich wpisów, w tym tych z opóźnieniami powyżej 60 dni, przed upływem 5 lat. Jak już wyjaśniłem, jest to niezgodne z prawem i niemożliwe.

- Wysokie opłaty z góry: Żądanie znacznych sum pieniędzy jeszcze przed podjęciem jakichkolwiek działań, często bez gwarancji sukcesu.

- Brak transparentności: Firma nie chce jasno przedstawić planu działania, podstaw prawnych, na które się powołuje, ani konkretnych kroków, które zamierza podjąć.

- Agresywny marketing: Naciski na szybkie podjęcie decyzji, straszenie konsekwencjami braku działania.

- Brak licencji/rejestracji: Brak możliwości weryfikacji firmy w rejestrach przedsiębiorców.

Wiele z tych firm oferuje usługi, które sprowadzają się do wysyłania standardowych pism o cofnięcie zgody lub korektę danych dokładnie tych samych, które możesz przygotować i wysłać samodzielnie i bezpłatnie. Nie mają one żadnych „specjalnych” uprawnień ani możliwości, których nie posiada przeciętny obywatel.

W jakich sytuacjach pomoc prawnika (kancelarii) może być uzasadniona? Jeśli Twoja sprawa jest skomplikowana, masz poważny spór z bankiem, podejrzewasz, że bank nie dopełnił obowiązku informacyjnego w przypadku negatywnych wpisów, lub po prostu czujesz się niepewnie w kontaktach z instytucjami finansowymi, wówczas warto rozważyć skorzystanie z usług profesjonalnej kancelarii prawnej. Prawnik może rzetelnie ocenić Twoją sytuację, wskazać realne możliwości działania i reprezentować Cię w sporze. To jednak zupełnie inna kategoria usług niż te oferowane przez wątpliwe „firmy czyszczące BIK”.

Jak systematycznie dbać o historię kredytową, by uniknąć problemów w przyszłości?

Najlepszym sposobem na „czysty” BIK i wysoką zdolność kredytową jest systematyczne i odpowiedzialne zarządzanie swoimi finansami. Oto kilka moich sprawdzonych porad:

- Terminowe spłaty: To podstawa. Pamiętaj o regularnym i terminowym regulowaniu wszystkich zobowiązań kredytów, pożyczek, kart kredytowych, a nawet rachunków za telefon czy internet. Nawet niewielkie opóźnienia mogą negatywnie wpłynąć na Twój scoring.

- Korzystanie z małych kredytów i limitów: Jeśli nie masz historii kredytowej, warto rozważyć wzięcie niewielkiego kredytu ratalnego (np. na sprzęt RTV/AGD) lub karty kredytowej z niskim limitem i spłacanie ich w terminie. To buduje pozytywną historię.

- Unikanie nadmiernego zadłużenia: Nie bierz więcej kredytów, niż jesteś w stanie spłacić. Wysokie obciążenie miesięcznymi ratami, nawet jeśli spłacane terminowo, może obniżyć Twoją zdolność kredytową.

- Zrozumienie scoringu BIK: Regularnie sprawdzaj swój scoring i staraj się zrozumieć, co na niego wpływa.

Regularne monitorowanie raportu BIK jest niezwykle ważne. Zalecam pobieranie go przynajmniej raz w roku, a najlepiej raz na pół roku (korzystając z bezpłatnej kopii danych). Dzięki temu będziesz mógł szybko wykryć wszelkie błędy, nieuprawnione wpisy czy nawet próby wyłudzenia kredytu na Twoje dane. Wczesne wykrycie nieprawidłowości pozwala na szybką reakcję i uniknięcie poważniejszych problemów w przyszłości.

Czy konsolidacja zobowiązań może wpłynąć na poprawę sytuacji w BIK? Konsolidacja kredytów, czyli połączenie kilku mniejszych zobowiązań w jedno większe, często z dłuższą spłatą i niższą miesięczną ratą, może przynieść ulgę finansową i ułatwić zarządzanie budżetem. Może to pośrednio wpłynąć na BIK, ponieważ zmniejszenie miesięcznych obciążeń zwiększa szansę na terminowe spłacanie rat. Pamiętaj jednak, że konsolidacja nie usunie istniejących negatywnych wpisów z przeszłości. Może natomiast zapobiec powstawaniu nowych opóźnień i w dłuższej perspektywie, przy regularnych spłatach, pozwoli budować pozytywną historię kredytową.