Jako ekspert w dziedzinie finansów, często spotykam się z pytaniami dotyczącymi opodatkowania pożyczek prywatnych. Ten artykuł to praktyczny przewodnik, który pomoże Ci zrozumieć złożoność podatku od czynności cywilnoprawnych (PCC) w kontekście pożyczek, wskazując kluczowe zasady, stawki, a przede wszystkim możliwości zwolnień. Dowiesz się, kiedy i jak zgłosić pożyczkę w urzędzie skarbowym, aby uniknąć nieprzyjemnych konsekwencji.

Podatek od pożyczki prywatnej najważniejsze informacje o PCC, stawkach i zwolnieniach

- Podatek od czynności cywilnoprawnych (PCC) w wysokości 0,5% dotyczy pożyczek prywatnych, a obowiązek jego zapłaty spoczywa na pożyczkobiorcy.

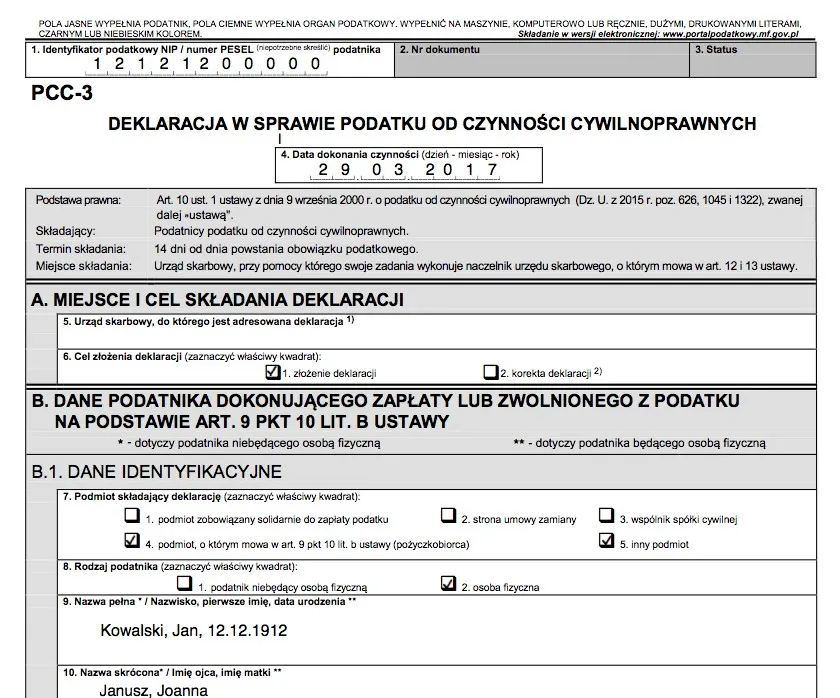

- Pożyczkę należy zgłosić i opłacić PCC w terminie 14 dni od zawarcia umowy, składając deklarację PCC-3.

- Pożyczki w najbliższej rodzinie (tzw. zerowa grupa podatkowa) są zwolnione z PCC, pod warunkiem zgłoszenia (powyżej 36 120 zł) i udokumentowania przelewu.

- Limit zwolnienia z obowiązku zgłoszenia dla pożyczek rodzinnych to 36 120 zł od jednej osoby w ciągu 5 lat.

- Dla pożyczek od osób niespokrewnionych kwota wolna od podatku wynosi 1000 zł.

- Niezgłoszenie lub niezapłacenie podatku grozi karną stawką 20% oraz konsekwencjami karno-skarbowymi.

Pożyczka a podatek: Kiedy musisz podzielić się pieniędzmi z fiskusem?

Kiedy decydujemy się na pożyczenie pieniędzy od osoby prywatnej, często zapominamy o jednym istotnym aspekcie podatkach. W Polsce takie transakcje podlegają opodatkowaniu podatkiem od czynności cywilnoprawnych, w skrócie PCC. Jest to danina, która ma zastosowanie do wielu umów, w tym właśnie do umów pożyczki. Co ważne, obowiązek zapłaty PCC spoczywa na pożyczkobiorcy, czyli osobie, która otrzymuje środki. Od momentu zawarcia umowy pożyczki, masz zaledwie 14 dni na zgłoszenie jej do urzędu skarbowego i uregulowanie ewentualnego podatku. To kluczowy termin, o którym nie można zapomnieć, jeśli chcemy uniknąć problemów z fiskusem.Przeczytaj również: IKE w TFI: Tak, możesz! Fundusze, koszty, zyski bez podatku Belki

Jaka jest stawka podatku od pożyczki i od jakiej kwoty się ją liczy?

Podstawowa stawka podatku od umowy pożyczki, która dotyczy większości transakcji między osobami prywatnymi, wynosi obecnie 0,5%. To stosunkowo niewiele, ale warto pamiętać, że podatek ten jest liczony od całej kwoty lub wartości przedmiotu pożyczki. Jeśli więc pożyczasz 10 000 zł, podatek wyniesie 50 zł. W dalszej części artykułu wyjaśnię jednak, w jakich sytuacjach możesz być zwolniony z tego obowiązku, co jest moim zdaniem niezwykle istotne dla wielu osób.

Pożyczka w rodzinie: Jak legalnie uniknąć podatku? Kluczowe warunki i limity

Jedną z najczęstszych sytuacji, w której dochodzi do pożyczek prywatnych, jest wspieranie się wzajemnie w gronie rodzinnym. Dobra wiadomość jest taka, że pożyczki udzielane w ramach najbliższej rodziny, określanej jako tzw. zerowa grupa podatkowa, są w Polsce całkowicie zwolnione z podatku PCC. Do tej grupy zaliczamy: małżonka, zstępnych (czyli dzieci, wnuki), wstępnych (rodziców, dziadków), pasierba, rodzeństwo, ojczyma oraz macochę. To bardzo szeroki krąg, co jest dużym udogodnieniem.

Aby jednak skorzystać z tego pełnego zwolnienia, niezależnie od wysokości pożyczki, musisz spełnić dwa kluczowe warunki:

- Złożenie deklaracji PCC-3 w urzędzie skarbowym w terminie 14 dni od daty otrzymania pożyczki. Pamiętaj, że liczy się data faktycznego otrzymania środków, a nie podpisania umowy.

- Udokumentowanie otrzymania pieniędzy dowodem przekazania na rachunek bankowy pożyczkobiorcy, rachunek w SKOK lub przekazem pocztowym. To bardzo ważne, aby środki nie były przekazywane gotówką, gdyż wtedy zwolnienie nie będzie miało zastosowania.

Istnieje jednak pewien limit, do którego pożyczki w zerowej grupie podatkowej nie wymagają nawet zgłoszenia do urzędu skarbowego. Mówimy tu o kwocie 36 120 zł od jednej osoby w ciągu 5 lat. Oznacza to, że jeśli pożyczasz od rodziców lub rodzeństwa kwotę niższą niż ten limit, nie musisz składać deklaracji PCC-3 ani dokumentować przelewu, aby skorzystać ze zwolnienia. Jest to spore ułatwienie, zwłaszcza przy mniejszych kwotach.

Jeśli jednak pożyczka od rodziców, dziadków czy rodzeństwa przekracza wspomniany limit 36 120 zł (liczony od tej samej osoby w ciągu 5 lat), konieczne jest zgłoszenie jej na druku PCC-3 w terminie 14 dni od daty otrzymania środków. Musisz również udokumentować przelew. Zgłoszenie to jest kluczowe, aby zachować prawo do pełnego zwolnienia z PCC. Bez tego urząd skarbowy może uznać, że zwolnienie Ci nie przysługuje i naliczyć podatek.

Pożyczki od dalszej rodziny i znajomych: Kiedy zapłacisz podatek?

Co w sytuacji, gdy pożyczasz pieniądze od kogoś spoza najbliższej rodziny, na przykład od kuzyna, wujka (który nie jest ojczymem), czy po prostu od znajomego? W takich przypadkach również obowiązuje kwota wolna od podatku, ale jest ona znacznie niższa. Wynosi ona 1000 zł. Oznacza to, że jeśli pożyczasz kwotę równą lub niższą niż 1000 zł, nie musisz płacić PCC. Jednakże, jeśli pożyczka przekracza tę kwotę, wówczas podlega ona opodatkowaniu stawką 0,5%. W tym przypadku również obowiązek zgłoszenia i zapłaty podatku spoczywa na pożyczkobiorcy w ciągu 14 dni od zawarcia umowy.

Krok po kroku: Jak i kiedy zgłosić pożyczkę w urzędzie skarbowym?

Zgłoszenie pożyczki w urzędzie skarbowym, choć może wydawać się skomplikowane, jest w rzeczywistości prostą procedurą. Oto jak to zrobić:

- Pobierz formularz PCC-3: Deklarację PCC-3 (lub PCC-3/A w przypadku więcej niż jednego pożyczkobiorcy) możesz pobrać ze strony internetowej Ministerstwa Finansów lub bezpośrednio w urzędzie skarbowym.

- Wypełnij deklarację: W formularzu musisz podać swoje dane identyfikacyjne (jako pożyczkobiorcy), dane pożyczkodawcy, kwotę pożyczki, datę zawarcia umowy oraz datę otrzymania środków. W sekcji dotyczącej przedmiotu opodatkowania zaznacz, że jest to umowa pożyczki i wpisz kwotę. Jeśli korzystasz ze zwolnienia (np. rodzinnego), zaznacz odpowiednią rubrykę.

- Oblicz podatek (jeśli dotyczy): Jeżeli pożyczka podlega opodatkowaniu (np. od znajomego powyżej 1000 zł), oblicz 0,5% od kwoty pożyczki i wpisz wynik w odpowiednie pole.

-

Złóż deklarację: Deklarację PCC-3 możesz złożyć na kilka sposobów:

- Online: Za pośrednictwem platformy e-Deklaracje, podpisując ją Profilem Zaufanym lub kwalifikowanym podpisem elektronicznym. To moim zdaniem najwygodniejsza opcja.

- Tradycyjnie: Osobiście w urzędzie skarbowym właściwym dla Twojego miejsca zamieszkania lub wysyłając ją pocztą (listem poleconym).

- Zapłać podatek (jeśli dotyczy): Jeśli z deklaracji wynika obowiązek zapłaty podatku, musisz go uregulować na konto urzędu skarbowego. Numer rachunku znajdziesz na stronie internetowej urzędu lub w samej deklaracji.

Niezwykle ważne jest, aby wszystkie te czynności wykonać w nieprzekraczalnym terminie 14 dni od daty otrzymania pożyczki. Niedotrzymanie tego terminu, nawet w przypadku pożyczek rodzinnych, które są zwolnione, może skutkować utratą prawa do zwolnienia i koniecznością zapłaty podatku wraz z odsetkami, a nawet karą.

Co grozi za niezapłacenie podatku od pożyczki? Bolesne konsekwencje zaniechania

Zignorowanie obowiązku zgłoszenia pożyczki i zapłaty podatku PCC może mieć bardzo poważne konsekwencje. Jeśli urząd skarbowy sam wykryje niezgłoszoną pożyczkę, nałoży na podatnika karną stawkę podatku w wysokości 20%. To czterdziestokrotnie więcej niż podstawowa stawka 0,5%! Dodatkowo, do kwoty należnego podatku zostaną doliczone odsetki za zwłokę, które naliczane są za każdy dzień opóźnienia.

Co więcej, niezgłoszenie pożyczki i niezapłacenie należnego podatku może zostać potraktowane jako wykroczenie lub przestępstwo skarbowe, co wiąże się z odpowiedzialnością karno-skarbową. Wysokość grzywny zależy od kwoty niezapłaconego podatku i może być naprawdę dotkliwa. Warto jednak pamiętać o instytucji czynnego żalu. Jeśli zorientujesz się, że popełniłeś błąd i zgłosisz pożyczkę oraz zapłacisz podatek (wraz z odsetkami) zanim urząd skarbowy sam się o niej dowie, możesz uniknąć kary.

Kiedy jeszcze pożyczka jest zwolniona z podatku PCC? Inne wyjątki od reguły

Poza zwolnieniami dla pożyczek rodzinnych i niskimi kwotami wolnymi od podatku, istnieją również inne sytuacje, w których pożyczka nie podlega opodatkowaniu PCC. Warto o nich wiedzieć:

- Pożyczki z kasy zapomogowo-pożyczkowej (KZP): Pożyczki udzielane przez zakładowe kasy zapomogowo-pożyczkowe są zwolnione z PCC. Jest to forma wsparcia finansowego dla pracowników, która nie generuje dodatkowych obciążeń podatkowych.

- Pożyczki z firmy, w której pracujesz: Jeśli otrzymujesz pożyczkę od swojego pracodawcy, zazwyczaj nie podlega ona PCC. W takim przypadku pożyczka jest traktowana jako element stosunku pracy i może być opodatkowana na innych zasadach (np. jako nieodpłatne świadczenie, ale to już kwestia podatku dochodowego, a nie PCC). Ważne jest, aby sprawdzić konkretne warunki takiej pożyczki w regulaminie firmy.

- Pożyczki udzielane przez banki i instytucje finansowe: Pożyczki udzielane przez banki, SKOK-i czy inne instytucje kredytowe również nie podlegają PCC, ponieważ są one objęte innymi przepisami prawa bankowego i podatkowego.

Jak widać, przepisy dotyczące podatku od pożyczek prywatnych są dość rozbudowane, ale moim zdaniem, zrozumienie kluczowych zasad i terminów pozwala uniknąć wielu nieprzyjemności. Zawsze zalecam dokładne zapoznanie się z przepisami i, w razie wątpliwości, skonsultowanie się z doradcą podatkowym.