Dlaczego fundusze inwestycyjne spadają? Zrozumienie przyczyn i mądre reakcje

- Główne przyczyny spadków to zmiany stóp procentowych NBP (szczególnie dla funduszy dłużnych) oraz wysoka inflacja.

- Sytuacja geopolityczna i spowolnienie gospodarcze globalnie i lokalnie negatywnie wpływają na rynki akcji i obligacji.

- Na wyniki funduszu wpływają także czynniki wewnętrzne, takie jak strategia zarządzającego czy kondycja konkretnych sektorów.

- Paniczna wyprzedaż jednostek przez inwestorów może pogłębiać spadki, wymuszając sprzedaż aktywów po niekorzystnych cenach.

- Spadki są normalnym elementem inwestowania, a kluczem jest odróżnienie wahań od trwałej utraty kapitału.

- Mądra reakcja to analiza własnej strategii, rozważenie regularnego inwestowania (DCA) i unikanie paniki.

Jako inwestor z doświadczeniem, mogę śmiało powiedzieć, że wahania wartości funduszy są absolutnie naturalną częścią inwestowania, zwłaszcza jeśli mówimy o funduszach akcyjnych czy mieszanych. Rynki finansowe charakteryzują się zmiennością, która w krótkim terminie może być znaczna. Kluczem do sukcesu nie jest unikanie tej zmienności, lecz zrozumienie, że to długoterminowe trendy i fundamenty decydują o prawdziwym potencjale inwestycji.

Ważne jest, aby rozróżnić tymczasowe wahania rynkowe i korekty od trwałej utraty kapitału. Korekta to zazwyczaj krótkotrwały spadek cen aktywów, który jest często zdrowym elementem cyklu rynkowego, pozwalającym na "ochłodzenie" i przygotowanie do dalszych wzrostów. Pamiętajmy, że faktyczna strata kapitału następuje dopiero w momencie, gdy zdecydujemy się sprzedać jednostki uczestnictwa po cenie niższej niż cena zakupu. Zrozumienie przyczyn spadków pozwala ocenić ich charakter czy to tylko chwilowe turbulencje, czy może sygnał poważniejszych problemów, które wymagają naszej uwagi.

Makroekonomiczne przyczyny spadków: globalne trendy i polityka

Jednym z najbardziej wpływowych czynników, które obserwuję w ostatnich latach, są podwyżki stóp procentowych przez Narodowy Bank Polski. Ich celem jest walka z inflacją, ale mają one bezpośrednie konsekwencje dla funduszy inwestycyjnych, zwłaszcza dłużnych. Gdy stopy procentowe rosną, ceny obligacji wyemitowanych przy niższym oprocentowaniu spadają. Dzieje się tak, ponieważ nowo emitowane obligacje oferują wyższe kupony, co czyni starsze, niżej oprocentowane papiery mniej atrakcyjnymi. To zjawisko negatywnie odbija się na wynikach funduszy dłużnych, które posiadają w portfelu takie obligacje.

Utrzymująca się wysoka inflacja w Polsce, znacznie powyżej celu NBP, to kolejny potężny czynnik erodujący realną wartość zysków z inwestycji. Nawet jeśli nominalnie fundusz wykazuje niewielki wzrost, to po uwzględnieniu inflacji, siła nabywcza naszych pieniędzy może maleć. Wysoka inflacja zniechęca również do lokowania kapitału w aktywa o niższej stopie zwrotu, prowadząc do odpływu środków z niektórych klas aktywów, co może pogłębiać ich spadki.

Sytuacja geopolityczna, szczególnie konflikty międzynarodowe, takie jak ten w Europie Wschodniej, oraz globalne napięcia handlowe, mają ogromny wpływ na nastroje inwestorów. Zwiększają one awersję do ryzyka, co skutkuje przenoszeniem kapitału z rynków wschodzących, do których zalicza się Polska, do tak zwanych "bezpiecznych przystani", takich jak dolar amerykański czy złoto. To osłabia zarówno polski rynek akcji, jak i obligacji, prowadząc do spadków wartości jednostek uczestnictwa funduszy.

Nie można również ignorować koniunktury gospodarczej. Spowolnienie gospodarcze, a w skrajnych przypadkach recesja, zarówno w Polsce, jak i u naszych głównych partnerów handlowych (na przykład w Niemczech), bezpośrednio wpływa na zyski spółek notowanych na Giełdzie Papierów Wartościowych w Warszawie. Niższe zyski firm przekładają się na spadki ich wycen, co z kolei obniża wartość funduszy akcji polskich. Pamiętajmy też, że GPW jest silnie skorelowana z głównymi giełdami światowymi, takimi jak S&P 500, NASDAQ czy DAX, więc spadki na tych rynkach często pociągają za sobą spadki również u nas.

Mikroekonomiczne czynniki wpływające na wyniki funduszu

Oprócz szerokich trendów makroekonomicznych, na wyniki funduszu wpływają także czynniki wewnętrzne, związane z samym zarządzaniem. Błędne decyzje inwestycyjne, zła alokacja aktywów lub nietrafione prognozy zarządzającego funduszem mogą spowodować, że dany fundusz będzie tracił więcej niż szeroki rynek, czyli jego benchmark. Nawet w trudnym otoczeniu rynkowym, dobry zarządzający może ograniczyć straty, a słaby może je pogłębić, co jest frustrujące dla inwestorów.

Fundusze sektorowe są szczególnie wrażliwe na kondycję konkretnej branży. Jeśli inwestujemy w fundusz skoncentrowany na sektorze energetycznym, a ten sektor przeżywa kryzys regulacyjny lub spadek popytu, to naturalnie pociągnie to w dół wyniki całego funduszu. Podobnie, problemy w sektorze bankowym, na przykład związane ze zmianami w polityce kredytowej czy zwiększonymi obciążeniami regulacyjnymi, mogą znacząco wpłynąć na fundusze skoncentrowane na akcjach banków.

Na koniec, niestety, muszę wspomnieć o zjawisku panicznej wyprzedaży jednostek uczestnictwa przez samych inwestorów. Kiedy na rynku pojawia się strach, wielu ludzi reaguje emocjonalnie i masowo wycofuje swoje środki. Takie zachowanie zmusza fundusz do sprzedaży posiadanych aktywów, często po niekorzystnych cenach, aby zrealizować zlecenia umorzeń. To z kolei pogłębia spadki wartości jednostek, tworząc tak zwaną samospełniającą się przepowiednię. Właśnie dlatego tak ważne jest zachowanie spokoju i racjonalnej oceny sytuacji.

Jak mądrze reagować na spadki na rynku inwestycyjnym

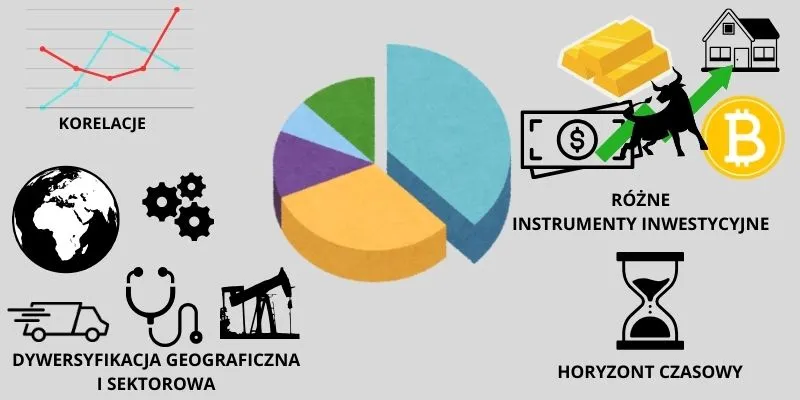

W obliczu spadków na rynku, moją pierwszą radą jest zawsze analiza własnej strategii inwestycyjnej. Zastanów się, czy Twoja strategia jest nadal dopasowana do Twojej osobistej odporności na ryzyko oraz horyzontu czasowego inwestycji. Czy Twoje cele finansowe są nadal aktualne? Czasem to nie rynek się myli, ale my zmieniamy swoje oczekiwania lub sytuację życiową, co powinno skutkować rewizją portfela.

Jedną z najbardziej efektywnych strategii, szczególnie w okresach zmienności, jest regularne inwestowanie, znane jako Dollar-Cost Averaging (DCA). Polega to na systematycznym wpłacaniu stałej kwoty do funduszu, niezależnie od aktualnej koniunktury rynkowej. Dzięki temu, gdy ceny jednostek spadają, kupujesz ich więcej za tę samą kwotę, a gdy rosną mniej. W długim terminie pozwala to na obniżenie średniego kosztu zakupu i uśrednienie ryzyka, co jest niezwykle korzystne, gdy rynki są nieprzewidywalne.

Wielu inwestorów zadaje sobie pytanie, kiedy warto rozważyć zmianę funduszu, a kiedy lepszym rozwiązaniem jest po prostu przeczekanie burzy rynkowej. To kluczowa kwestia, na którą nie ma jednej uniwersalnej odpowiedzi, ale mogę wskazać kilka pomocnych wskazówek:

- Kiedy rozważyć zmianę funduszu:

- Długotrwała, znacząca słabość funduszu względem benchmarku, która nie jest uzasadniona ogólną sytuacją rynkową.

- Fundamentalna zmiana strategii zarządzającego, która odbiega od Twoich oczekiwań lub profilu ryzyka.

- Zmiana Twojego osobistego profilu ryzyka lub horyzontu inwestycyjnego, co sprawia, że fundusz przestaje być odpowiedni.

- Kiedy warto przeczekać burzę:

- Krótkoterminowe, ogólnorynkowe spadki, które dotykają większość aktywów, a nie tylko Twój fundusz.

- Brak zmian w fundamentach funduszu lub aktywach, w które inwestuje problemy są zewnętrzne, a nie wewnętrzne.

- Posiadasz długi horyzont inwestycyjny i możesz pozwolić sobie na odrobienie strat w dłuższej perspektywie.